In Grossbritannien kann man dem Sprichwort nach nicht seinen Kuchen essen und ihn dennoch behalten («You can’t have your cake and eat it»). In der Schweiz kann man hingegen nicht den Fünfer und das Weggli (ein Milchbrötchen) haben. Ein adäquates Sprichwort fehlt im (Hoch-)Deutschen. Doch die Bedeutung ist klar: Man kann nicht alles gleichzeitig beziehungsweise das Beste aus beiden Welten haben. Am Schweizer Aktienmarkt scheint gerade dies allerdings doch möglich zu sein. Denn Schweizer Aktien bieten sowohl defensive als auch offensive Qualitäten und somit gleich in doppelter Hinsicht einen Mehrwert fürs Anlegerportfolio.

Gerade in unsicheren Zeiten wie diesen, geprägt von Energiekrise und hoher Inflation, einer erwarteten Rezession in Deutschland und dauerhaft erhöhten geopolitischen Risiken, sind sichere Werte gefragt. Stabilität, Solidität, Kontinuität – die Schweiz kann all dies bieten, in mehrfacher Hinsicht. Während die Staatsschuldenberge rund um das kleine Alpenland immer weiter in den Himmel wachsen, glänzt die Eidgenossenschaft mit niedriger Schuldenquote und ist bereits wieder daran, die aus der Corona-Pandemie resultierenden Sonderschulden abzubauen.

Die Schweizerische Nationalbank gehört derweil zu den unabhängigsten Notenbanken der Welt und ist der Geldwertstabilität so sehr verpflichtet wie kaum eine andere. Ihr Ziel, die Inflation möglichst unter 2 Prozent zu halten, hat sie in der Vergangenheit fast durchgehend erreicht. Der Lohn dafür ist unter anderem ein starker Schweizer Franken, welcher einem langfristigen, kontinuierlichen Aufwertungspfad folgt. Nicht zuletzt aufgrund der idealen Rahmenbedingungen beherbergt die Schweiz trotz ihrer kleinen Grösse einige der grössten Unternehmen Europas.

Sicherer Hafen SMI

Zu den Schweizer Megakonzernen – an denen sich nicht zu Unrecht ein gewisser Nationalstolz entfacht – gehören insbesondere die Pharmahersteller Roche und Novartis sowie der Lebensmittelriese Nestlé. Letzterer wurde von Brand Finance jüngst erneut zum wertvollsten «Food Brand» der Welt ernannt. Alle drei Unternehmen widerspiegeln die vorgenannten helvetischen Charaktereigenschaften. Als Qualitätsaktien aus defensiven Branchen sind sie wenig konjunktursensibel, und sie verfügen über eine starke Preissetzungsmacht.

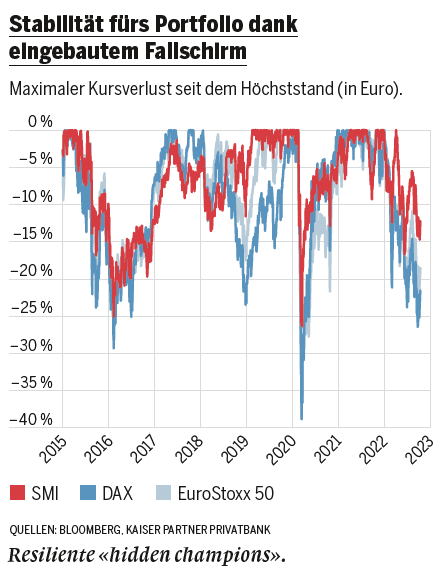

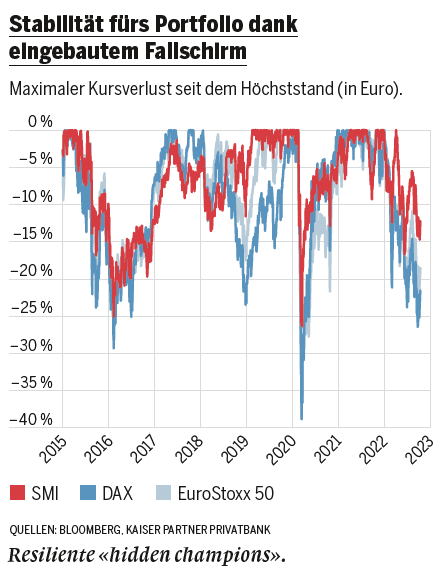

Dies macht sie in Phasen erhöhter Risikoaversion an den Finanzmärkten zu vergleichsweise stabilen Werten. Gerade für Anleger mit der Referenzwährung Euro kann sich das Exposure zu den Schweizer Large Caps aus dem Swiss Market Index (SMI) – und damit implizit auch zur Schweizer Währung – auszahlen. Denn die defensiven Qualitäten der Aktien kombinieren sich mit dem in Stressphasen typischerweise aufwertenden Franken innerhalb eines Euro-Portfolios oft zu einem verlustdämpfenden Fallschirm.

Während des Corona-Crashs im März 2020 belief sich der maximale Kursverlust beim SMI, in Euro gemessen, beispielsweise auf 26 Prozent, während der DAX-Index 39 Prozent und der Euro-Stoxx 50 38 Prozent einbüsste. Ebenso eindrücklich ist die Bilanz im laufenden Jahr: Per Ende September gibt der Schweizer Blue-Chip-Index in Euro «nur» 13 Prozent ab (DAX: 26 Prozent, Euro-Stoxx 50: 22 Prozent). Die untenstehende Grafik zeigt den maximalen Kursverlust seit dem Höchststand der drei Indizes SMI, DAX und Euro-Stoxx 50.

Die Schweizerische Nationalbank ist der Geldwertstabilität so sehr verpflichtet wie kaum eine andere.

Werte aus der zweiten und dritten Reihe

Dies ist die eine Seite der Medaille, wenn es um Schweizer Aktien geht. Die andere Seite hat anlagetechnisch einen eher offensiven Charakter. Sie repräsentiert Innovationskraft und Unternehmertum – zwei Attribute, welche die Schweiz mit Deutschland verbinden. Die Rede ist von den kleinen und mittelgrossen börsennotierten Schweizer Aktiengesellschaften. Klein, aber oho – dies trifft es hier genau. Performance-technisch konnten solche Small und Mid Caps gegenüber den Large Caps in den vergangenen zwei Jahrzehnten in der Schweiz jährlich nämlich rund 2 Prozent outperformen. Diese Outperformance ist jedoch nicht einfach auf ein höheres Risiko zurückzuführen. Vielmehr wurden die höheren Erträge mit einer merklich geringeren Volatilität als bei den Large Caps erzielt. Die risikoadjustierte Rendite (Sharpe ratio) war also besonders attraktiv.

Doch woher stammt diese Überrendite? Tatsächlich hat sie eine Reihe struktureller Ursachen. Weil sich Small und Mid Caps in der Regel in (noch) nicht gesättigten Märkten bewegen und es sich tendenziell um Unternehmen in einem früheren Wachstumsstadium handelt, wachsen ihre Umsätze und Gewinne in der Regel schneller als bei den Large Caps. So lag die Wachstumsdifferenz zwischen Klein und Gross in den Industrieländern seit 1990 immerhin bei 2 Prozent. Zudem sind kleine Unternehmen oft attraktive Übernahmeziele.

Bei rund 95 Prozent aller M&A-Deals weltweit hat das Kaufobjekt einen Unternehmenswert von weniger als fünf Milliarden US-Dollar. In den letzten Jahren zahlten die Käufer dabei stattliche Übernahmeprämien von durchschnittlich 30 Prozent. Nicht zuletzt befinden sich im Aktionärskreis kleinerer Unternehmen, vor allem bei Small Caps, häufig Insider und Stakeholder, die viel «skin in the game» und somit ein grösseres (finanzielles) Interesse an hohen und nachhaltigen (Anlage-)Erträgen haben.

Gerade in der Schweiz zeichnen sich die Werte aus der zweiten und dritten Reihe aber darüber hinaus aus. Die Manager der kleineren Schweizer Unternehmen sind in der Regel äusserst anpassungsfähig und flexibel, haben eine konservative Einstellung in puncto Schulden und bevorzugen es, die Gewinne im Unternehmen zu reinvestieren. Dabei kommen ihnen sowohl die im Vergleich zu den meisten Nachbarländern robustere Schweizer Volkswirtschaft als auch der starke Schweizer Franken zugute. Letzterer dämpft den Inflations- und Margendruck und lässt die Schweizer Unternehmen im internationalen Geschäft wettbewerbsfähig bleiben. Ähnlich wie im deutschen Mittelstand handelt es sich bei Schweizer Small und Mid Caps häufig um Industrieunternehmen, die in Nischen agieren, dort eine starke Marktstellung haben und sogenannte hidden champions sind.

Fachkompetenz und Marktnähe

Es sind die kleinen Dinge im Leben, über die man sich freuen sollte . . . Auch in den kommenden Jahren dürften Schweizer Small und Mid Caps einen Mehrwert liefern, insbesondere in den Depots von Euro-Anlegern. Deren weiterhin vorhandenes «Alpha»-Potenzial ist auch darin begründet, dass die kleinen und unbekannteren Titel meist kaum bis gar nicht auf dem Radar von Anlegern und Analysten sind. Während beispielsweise Large Caps in den USA und Europa von durchschnittlich siebzehn Broker-Häusern beobachtet werden, gibt es gerade für Small Caps jeweils nur drei oder vier Unternehmensanalysen beziehungsweise Empfehlungen.

Rund ein Viertel aller kleinkapitalisierten Aktien wird gar von keinem einzigen Analysten «gecovert». Genau diese Research-Lücke ist es, welche Raum für Überrenditen eröffnet. Wer Zeit und Energie in die Analyse von kleineren, fast unbeobachteten Unternehmen steckt, kann gegenüber der Anlegermasse einen Informationsvorteil gewinnen und diesen potenziell in einen Performancevorteil ummünzen.

Während Roche, Nestlé & Co. von Dutzenden Analysten durchleuchtet werden und ein nahezu perfekt informationseffizienter Markt besteht, bleiben im Bereich der kleineren Aktien auch im Zeitalter der Digitalisierung gewisse «Ineffizienzen» bestehen. Um diese Opportunität zu nutzen, bedarf es Expertenwissens, Nähe zu Markt und Unternehmen sowie eines nicht zu unterschätzenden Analyseaufwands. Die Kaiser Partner Privatbank mit Sitz im Schweiz-nahen Liechtenstein hat in den letzten Jahren entsprechende Ressourcen und die nötige Fachexpertise aufgebaut und mit einem kleinen, motivierten Team von Spezialisten einen sehr guten track record bei Schweizer Small und Mid Caps aufgebaut.

Oliver Hackel ist Senior Investment Strategist bei der Kaiser Partner Privatbank in Vaduz.

Dieser Artikel erscheint im Rahmen einer Verlags-Partnerschaft mit der Weltwoche Verlags AG.

In Grossbritannien kann man dem Sprichwort nach nicht seinen Kuchen essen und ihn dennoch behalten («You can’t have your cake and eat it»). In der Schweiz kann man hingegen nicht den Fünfer und das Weggli (ein Milchbrötchen) haben. Ein adäquates Sprichwort fehlt im (Hoch-)Deutschen. Doch die Bedeutung ist klar: Man kann nicht alles gleichzeitig beziehungsweise das Beste aus beiden Welten haben. Am Schweizer Aktienmarkt scheint gerade dies allerdings doch möglich zu sein. Denn Schweizer Aktien bieten sowohl defensive als auch offensive Qualitäten und somit gleich in doppelter Hinsicht einen Mehrwert fürs Anlegerportfolio.

Gerade in unsicheren Zeiten wie diesen, geprägt von Energiekrise und hoher Inflation, einer erwarteten Rezession in Deutschland und dauerhaft erhöhten geopolitischen Risiken, sind sichere Werte gefragt. Stabilität, Solidität, Kontinuität – die Schweiz kann all dies bieten, in mehrfacher Hinsicht. Während die Staatsschuldenberge rund um das kleine Alpenland immer weiter in den Himmel wachsen, glänzt die Eidgenossenschaft mit niedriger Schuldenquote und ist bereits wieder daran, die aus der Corona-Pandemie resultierenden Sonderschulden abzubauen.

Die Schweizerische Nationalbank gehört derweil zu den unabhängigsten Notenbanken der Welt und ist der Geldwertstabilität so sehr verpflichtet wie kaum eine andere. Ihr Ziel, die Inflation möglichst unter 2 Prozent zu halten, hat sie in der Vergangenheit fast durchgehend erreicht. Der Lohn dafür ist unter anderem ein starker Schweizer Franken, welcher einem langfristigen, kontinuierlichen Aufwertungspfad folgt. Nicht zuletzt aufgrund der idealen Rahmenbedingungen beherbergt die Schweiz trotz ihrer kleinen Grösse einige der grössten Unternehmen Europas.

Sicherer Hafen SMI

Zu den Schweizer Megakonzernen – an denen sich nicht zu Unrecht ein gewisser Nationalstolz entfacht – gehören insbesondere die Pharmahersteller Roche und Novartis sowie der Lebensmittelriese Nestlé. Letzterer wurde von Brand Finance jüngst erneut zum wertvollsten «Food Brand» der Welt ernannt. Alle drei Unternehmen widerspiegeln die vorgenannten helvetischen Charaktereigenschaften. Als Qualitätsaktien aus defensiven Branchen sind sie wenig konjunktursensibel, und sie verfügen über eine starke Preissetzungsmacht.

Dies macht sie in Phasen erhöhter Risikoaversion an den Finanzmärkten zu vergleichsweise stabilen Werten. Gerade für Anleger mit der Referenzwährung Euro kann sich das Exposure zu den Schweizer Large Caps aus dem Swiss Market Index (SMI) – und damit implizit auch zur Schweizer Währung – auszahlen. Denn die defensiven Qualitäten der Aktien kombinieren sich mit dem in Stressphasen typischerweise aufwertenden Franken innerhalb eines Euro-Portfolios oft zu einem verlustdämpfenden Fallschirm.

Während des Corona-Crashs im März 2020 belief sich der maximale Kursverlust beim SMI, in Euro gemessen, beispielsweise auf 26 Prozent, während der DAX-Index 39 Prozent und der Euro-Stoxx 50 38 Prozent einbüsste. Ebenso eindrücklich ist die Bilanz im laufenden Jahr: Per Ende September gibt der Schweizer Blue-Chip-Index in Euro «nur» 13 Prozent ab (DAX: 26 Prozent, Euro-Stoxx 50: 22 Prozent). Die untenstehende Grafik zeigt den maximalen Kursverlust seit dem Höchststand der drei Indizes SMI, DAX und Euro-Stoxx 50.

Die Schweizerische Nationalbank ist der Geldwertstabilität so sehr verpflichtet wie kaum eine andere.

Werte aus der zweiten und dritten Reihe

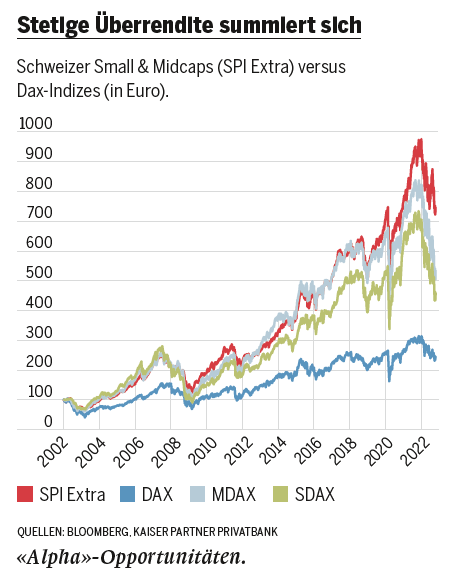

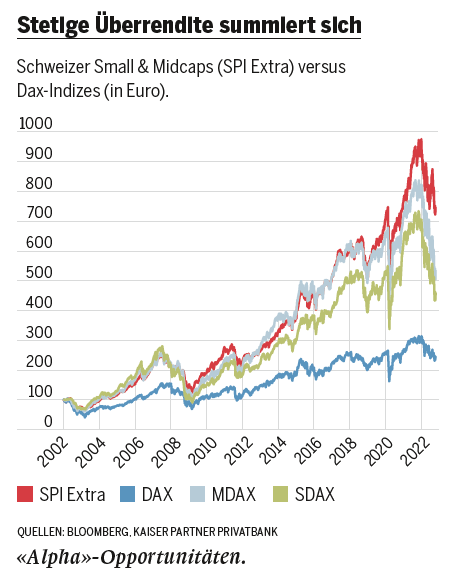

Dies ist die eine Seite der Medaille, wenn es um Schweizer Aktien geht. Die andere Seite hat anlagetechnisch einen eher offensiven Charakter. Sie repräsentiert Innovationskraft und Unternehmertum – zwei Attribute, welche die Schweiz mit Deutschland verbinden. Die Rede ist von den kleinen und mittelgrossen börsennotierten Schweizer Aktiengesellschaften. Klein, aber oho – dies trifft es hier genau. Performance-technisch konnten solche Small und Mid Caps gegenüber den Large Caps in den vergangenen zwei Jahrzehnten in der Schweiz jährlich nämlich rund 2 Prozent outperformen. Diese Outperformance ist jedoch nicht einfach auf ein höheres Risiko zurückzuführen. Vielmehr wurden die höheren Erträge mit einer merklich geringeren Volatilität als bei den Large Caps erzielt. Die risikoadjustierte Rendite (Sharpe ratio) war also besonders attraktiv.

Doch woher stammt diese Überrendite? Tatsächlich hat sie eine Reihe struktureller Ursachen. Weil sich Small und Mid Caps in der Regel in (noch) nicht gesättigten Märkten bewegen und es sich tendenziell um Unternehmen in einem früheren Wachstumsstadium handelt, wachsen ihre Umsätze und Gewinne in der Regel schneller als bei den Large Caps. So lag die Wachstumsdifferenz zwischen Klein und Gross in den Industrieländern seit 1990 immerhin bei 2 Prozent. Zudem sind kleine Unternehmen oft attraktive Übernahmeziele.

Bei rund 95 Prozent aller M&A-Deals weltweit hat das Kaufobjekt einen Unternehmenswert von weniger als fünf Milliarden US-Dollar. In den letzten Jahren zahlten die Käufer dabei stattliche Übernahmeprämien von durchschnittlich 30 Prozent. Nicht zuletzt befinden sich im Aktionärskreis kleinerer Unternehmen, vor allem bei Small Caps, häufig Insider und Stakeholder, die viel «skin in the game» und somit ein grösseres (finanzielles) Interesse an hohen und nachhaltigen (Anlage-)Erträgen haben.

Gerade in der Schweiz zeichnen sich die Werte aus der zweiten und dritten Reihe aber darüber hinaus aus. Die Manager der kleineren Schweizer Unternehmen sind in der Regel äusserst anpassungsfähig und flexibel, haben eine konservative Einstellung in puncto Schulden und bevorzugen es, die Gewinne im Unternehmen zu reinvestieren. Dabei kommen ihnen sowohl die im Vergleich zu den meisten Nachbarländern robustere Schweizer Volkswirtschaft als auch der starke Schweizer Franken zugute. Letzterer dämpft den Inflations- und Margendruck und lässt die Schweizer Unternehmen im internationalen Geschäft wettbewerbsfähig bleiben. Ähnlich wie im deutschen Mittelstand handelt es sich bei Schweizer Small und Mid Caps häufig um Industrieunternehmen, die in Nischen agieren, dort eine starke Marktstellung haben und sogenannte hidden champions sind.

Fachkompetenz und Marktnähe

Es sind die kleinen Dinge im Leben, über die man sich freuen sollte . . . Auch in den kommenden Jahren dürften Schweizer Small und Mid Caps einen Mehrwert liefern, insbesondere in den Depots von Euro-Anlegern. Deren weiterhin vorhandenes «Alpha»-Potenzial ist auch darin begründet, dass die kleinen und unbekannteren Titel meist kaum bis gar nicht auf dem Radar von Anlegern und Analysten sind. Während beispielsweise Large Caps in den USA und Europa von durchschnittlich siebzehn Broker-Häusern beobachtet werden, gibt es gerade für Small Caps jeweils nur drei oder vier Unternehmensanalysen beziehungsweise Empfehlungen.

Rund ein Viertel aller kleinkapitalisierten Aktien wird gar von keinem einzigen Analysten «gecovert». Genau diese Research-Lücke ist es, welche Raum für Überrenditen eröffnet. Wer Zeit und Energie in die Analyse von kleineren, fast unbeobachteten Unternehmen steckt, kann gegenüber der Anlegermasse einen Informationsvorteil gewinnen und diesen potenziell in einen Performancevorteil ummünzen.

Während Roche, Nestlé & Co. von Dutzenden Analysten durchleuchtet werden und ein nahezu perfekt informationseffizienter Markt besteht, bleiben im Bereich der kleineren Aktien auch im Zeitalter der Digitalisierung gewisse «Ineffizienzen» bestehen. Um diese Opportunität zu nutzen, bedarf es Expertenwissens, Nähe zu Markt und Unternehmen sowie eines nicht zu unterschätzenden Analyseaufwands. Die Kaiser Partner Privatbank mit Sitz im Schweiz-nahen Liechtenstein hat in den letzten Jahren entsprechende Ressourcen und die nötige Fachexpertise aufgebaut und mit einem kleinen, motivierten Team von Spezialisten einen sehr guten track record bei Schweizer Small und Mid Caps aufgebaut.

Oliver Hackel ist Senior Investment Strategist bei der Kaiser Partner Privatbank in Vaduz.

Dieser Artikel erscheint im Rahmen einer Verlags-Partnerschaft mit der Weltwoche Verlags AG.

Die Kommentare auf weltwoche.ch/weltwoche.de sollen den offenen Meinungsaustausch unter den Lesern ermöglichen. Es ist uns ein wichtiges Anliegen, dass in allen Kommentarspalten fair und sachlich debattiert wird.

Das Nutzen der Kommentarfunktion bedeutet ein Einverständnis mit unseren Richtlinien.

Scharfe, sachbezogene Kritik am Inhalt des Artikels, an Protagonisten des Zeitgeschehens oder an Beiträgen anderer Forumsteilnehmer ist erwünscht, solange sie höflich vorgetragen wird. Wählen Sie im Zweifelsfall den subtileren Ausdruck.

Unzulässig sind:

Als Medium, das der freien Meinungsäusserung verpflichtet ist, handhabt die Weltwoche Verlags AG die Veröffentlichung von Kommentaren liberal. Die Prüfer sind bemüht, die Beurteilung mit Augenmass und gesundem Menschenverstand vorzunehmen.

Die Online-Redaktion behält sich vor, Kommentare nach eigenem Gutdünken und ohne Angabe von Gründen nicht freizugeben. Wir bitten Sie zu beachten, dass Kommentarprüfung keine exakte Wissenschaft ist und es auch zu Fehlentscheidungen kommen kann. Es besteht jedoch grundsätzlich kein Recht darauf, dass ein Kommentar veröffentlich wird. Über einzelne nicht-veröffentlichte Kommentare kann keine Korrespondenz geführt werden. Weiter behält sich die Redaktion das Recht vor, Kürzungen vorzunehmen.

Die Kommentare auf weltwoche.ch/weltwoche.de sollen den offenen Meinungsaustausch unter den Lesern ermöglichen. Es ist uns ein wichtiges Anliegen, dass in allen Kommentarspalten fair und sachlich debattiert wird.

Das Nutzen der Kommentarfunktion bedeutet ein Einverständnis mit unseren Richtlinien.

Scharfe, sachbezogene Kritik am Inhalt des Artikels, an Protagonisten des Zeitgeschehens oder an Beiträgen anderer Forumsteilnehmer ist erwünscht, solange sie höflich vorgetragen wird. Wählen Sie im Zweifelsfall den subtileren Ausdruck.

Unzulässig sind:

Als Medium, das der freien Meinungsäusserung verpflichtet ist, handhabt die Weltwoche Verlags AG die Veröffentlichung von Kommentaren liberal. Die Prüfer sind bemüht, die Beurteilung mit Augenmass und gesundem Menschenverstand vorzunehmen.

Die Online-Redaktion behält sich vor, Kommentare nach eigenem Gutdünken und ohne Angabe von Gründen nicht freizugeben. Wir bitten Sie zu beachten, dass Kommentarprüfung keine exakte Wissenschaft ist und es auch zu Fehlentscheidungen kommen kann. Es besteht jedoch grundsätzlich kein Recht darauf, dass ein Kommentar veröffentlich wird. Über einzelne nicht-veröffentlichte Kommentare kann keine Korrespondenz geführt werden. Weiter behält sich die Redaktion das Recht vor, Kürzungen vorzunehmen.